Zapowiadane zmiany w systemie emerytalnym – całkowita likwidacja OFE oraz wprowadzenie pracowniczych planów kapitałowych – mogą oznaczać rewolucję nie tylko systemu emerytalnego, ale i sposobu myślenia o emeryturze. W nowym systemie będę musieli odnaleźć swoje miejsce nie tylko przyszli emeryci, ale przede wszystkim pracodawcy.

Z perspektywy przyszłych emerytów, ale także i pracodawców najszybciej odczuwalny będzie przede wszystkim drugi element zapowiadanych zmian – pracownicze plany kapitałowe. Czym mają być tzw. PPK? Są to instytucje zbiorowego oszczędzania na emeryturę. Do oszczędzania zostanie wykorzystany mechanizm zatrudnienia. Udział przyszłych emerytów w PPK odbędzie się za pośrednictwem pracodawców, zaś środki gromadzone celem dodatkowego zabezpieczenia emerytalnego mają stanowić pewien procent dochodów uzyskiwanych z zatrudnienia. Na pracodawcach spoczywać będzie ciężar współfinansowania kontrybucji płaconej na rzecz pracownika do systemu. Mechanizm ten jest znany tym pracodawcom, którzy utworzyli pracownicze programy emerytalne. W porównaniu do PPE, nowością ma być objęcie systemem PPK także osób w zatrudnieniu cywilnoprawny.

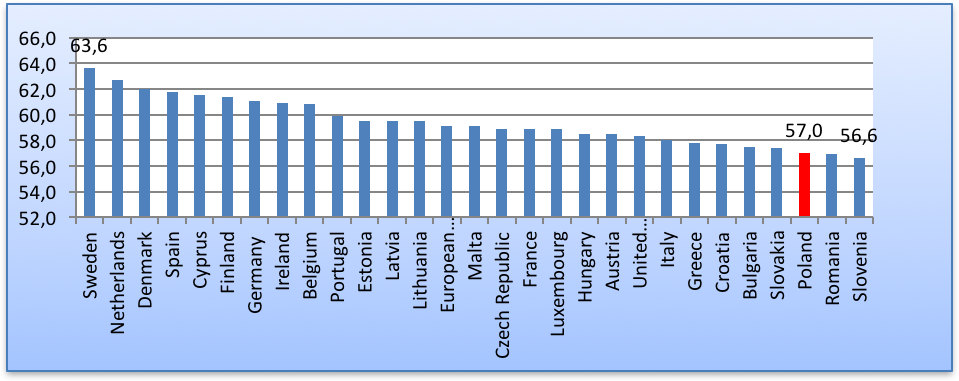

Całościowa kontrybucja pracodawcy i pracownika ma pozostawać na poziomie 3,5% wynagrodzenia, przy czym na pracodawcę przypadnie 1,5%. Zarówno pracodawca jak i pracownik będzie mógł zwiększyć poziom własnego zaangażowania. Uczestnictwo w systemie ma mieć dobrowolnych charakter dla pracownika, chociaż rozwiązania prawne – wzorem innych krajów – mają sprzyjać powszechnemu udziałowi zatrudnionych.

Nowa rola III filara emerytalnego

W zamierzeniach PPK ma być dodatkowym źródłem zabezpieczenia emerytalnego i służyć zwiększeniu wysokości świadczeń emerytalnych. Z perspektywy pracowników i pracodawców wdrożenie PPK będzie oznaczało całkowite przemodelowanie i zmianę charakteru III-filarowych rozwiązań, które w dotychczasowej postaci były w pełni dobrowolne, ale zarazem też marginalne. W obecnym kształcie instytucje III-filarowe (PPE, IKE, IKZE) mają służyć dobrowolnemu doubezpieczeniu przyszłych emerytów ze środków własnych (IKE, IKZE) lub środków pracodawcy (PPE). Atrakcyjności temu rozwiązaniu mają dodawać korzyści podatkowe oraz nieuwzględnienie składek podstawowych w ramach PPE w podstawie wymiaru składek na ubezpieczenia społeczne. III filar ma charakter w pełni dobrowolny nie tylko z perspektywy ubezpieczonego, ale również i pracodawcy. Nie wykształcił się on jednakże w rozwiązanie powszechne i nie sposób nie zauważyć jego „elitarnego” charakteru. Wedle danych KNF, na koniec 2016 roku w pracowniczych programach emerytalnych oszczędzało niecałe 400 tys. osób oszczędzających, tj. 2,42% ogółu pracujących, ze zgromadzonymi środkami rzędu 11 mld zł. IKE i IKZE to łącznie około 1,6 mln kont z zebranymi oszczędnościami rzędu 7 mld złotych. Dla porównania skali, obecnie w OFE (po przeniesieniu dużej części środków do ZUS w poprzednich latach) zgromadzonych jest blisko 170 mld złotych.

Planowane PPK mają ten obraz zmienić, co jednakże będzie się wiązało z ograniczeniem dobrowolnego charakteru III filara emerytalnego zwłaszcza po stronie pracodawcy. W odróżnieniu od pracowniczych programów emerytalnych tworzenie PPK będzie obowiązkiem pracodawców. Pracodawca będzie zobowiązany do stworzenia PPK dla swoich pracowników i zleceniobiorców. Niewątpliwie – biorąc przykład z funkcjonowania PPE – będzie również obarczony pewnymi obowiązkami administracyjnymi, a także wyborem instytucji finansowej inwestujące emerytalne oszczędności.

Uczestnicy planów kapitałowych będą mieli możliwość rezygnacji z oszczędności, a w zasadzie faktycznie możliwość jedynie czasowego zawieszenia uczestnictwa. Po pewnym okresie obowiązkiem pracodawcy będzie ponowne zapisanie pracownika.

Brytyjski przykład

Kierunek, jaki wyłania się z zapowiedzi medialnych dotyczących PPK, został już obrany w innych krajach. Wzorem dla PPK może być reforma wdrażana w ostatnich latach w Wielkiej Brytanii, gdzie zdecydowano się na uzupełnienie systemu publicznych emerytur i upowszechnienie pracowniczych programów emerytalnych. Brytyjskie rozwiązania nakładają na pracodawców obowiązek zapisania do programów osób zatrudnionych (stopniowo w zależności od wielkości pracodawcy), ale przewidują możliwość podjęcia przez uczestników decyzji o rezygnacji z uczestnictwa w systemie (tzw. opt-out). Nie jest to jednakże rezygnacja w pełnym rozumieniu tego słowa a raczej czasowe zawieszenie uczestnictwa. Po upływie 3 lat pracownik powinien być ponownie zapisany przez pracodawcę, zachowując dalej prawo do kolejnej rezygnacji. Szacunki brytyjskiego rządu przy projektowaniu reform przewidywały, iż z prawa do rezygnacji z oszczędzania skorzystać może około 30%. Dotychczas jednakże odsetek rezygnacji znajduje się na poziomie zbliżonym do 10%.

Rozwiązania dotyczące tzw. automatycznego zapisu były już zastosowane w kilku innych krajach (m.in. w Nowej Zelandii, Włoszech i Stanach Zjednoczonych) i przyniosły w większości znaczące podniesienie poziomu uczestnictwa zatrudnionych w systemach dodatkowych oszczędności emerytalnych.

Pozostając przy brytyjskim wzorze warto zwrócić uwagę na kwestię, która w medialnych doniesieniach o PPK zdaje się być niedostrzegana. Istotnym elementem brytyjskich reform jest przedefiniowanie roli nadzoru administracyjnego państwa w zakresie nadzoru nad rynkiem emerytalnym. W brytyjskich reformach kluczowe jest objęcie nadzorem nie tylko instytucji finansowych, ale również i pracodawców, przy tym nadzór dysponuje silnymi narzędziami włącznie systemem pieniężnych kar administracyjnych.

Zwłaszcza kontekście powszechności PPK kwestia roli i zakresu nadzoru nie powinna być niedoceniana. Dyskusyjnym byłoby przeniesienie rozwiązań zawartych w obecnie funkcjonujących pracowniczych programach emerytalnych. W odróżnieniu od PPK są one bowiem w pełni dobrowolne tak dla pracownika, jak i pracodawcy.

Reforma PPK powinna interesować pracodawców

Z perspektywy przyszłości systemu emerytalnego PPK to zdecydowanie krok w dobrym kierunku. Ze strony pracodawców pracownicze plany kapitałowe będą jednak wiązały się z nowymi obowiązkami, ale również i większymi kosztami.

Problematyczna może być kwestia objęcia PPK osób pozostających w cywilnoprawnym zatrudnieniu. Powstanie pytanie, czy będzie to dotyczyć każdej umowy zlecenia, czy też tych oskładkowanych. Kłopotliwa zatem dla ustalenia obowiązku w PPK może być kwestia zbiegu tytułów ubezpieczenia społecznego.

Wraz z PPK pojawia się także pytanie o osoby pozostające w samozatrudnieniu. Chociaż trudno przesądzać ostateczny kształt regulacji na tym etapie, to wydaje się, iż obciążanie obowiązkiem odprowadzania składek do PPK kontrahentów przedsiębiorcy (samozatrudnionego) byłoby nieracjonalnym i systemowo niezrozumiałym krokiem. Wyrazić można wątpliwość czy możliwe jest skuteczne dokonanie prawnego rozróżnienia samozatrudnionych wykonujących pracę na warunkach zbliżonych ze stosunkiem pracy, tak by uniknąć absurdu np. w postaci obciążania obowiązkiem stworzenia i współfinansowania PPK przez klientów przedsiębiorcy prowadzącego jednoosobową działalność gospodarczą.

Z uwagą rozwój legislacji dotyczącej PPK powinni śledzić także pracodawcy, którzy obecnie posiadają pracownicze programy emerytalne lub też pozaustawowe programy oszczędnościowe dla pracowników. Chociaż wedle doniesień medialnych PPE mają zwalniać z obowiązku odkładania dla pracowników w ramach PPK, to ostateczny kształt wyłączenia i jego charakter nadal nie jest znany. O ile w dyskusji nad PPK mówi się jedynie o procentowym kształtowaniu składek, o tyle w ramach PPE dopuszczalne jest również określanie kwotowe. Dodać przy tym należy, iż obecnie w ramach PPE nie ma możliwości uczestnictwa osób pozostających w zatrudnieniu cywilnoprawnym. Ostateczna treść przepisów wyłączających obowiązek założenia PPK będzie zatem wymagała uważnej analizy. Nie można wykluczyć, że obecnie funkcjonujące PPE będą wymagały dostosowania nie tylko w kwestii wysokości składki podstawowej.

Autor: radca prawny Adrian Prusik